Crisi globale

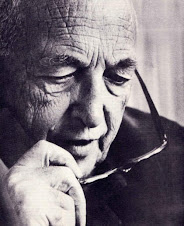

Il debito del capitalismo. Marco d’Eramo intervista Giorgio Ruffolo

di Marco d'Eramo, da il manifesto, 1 novembre 2009

Un acume scanzonato, è questa la caratteristica che da più di trent'anni ritrovo intatta in Giorgio Ruffolo. Una qualità di cui c'è tanto bisogno oggi, quando siamo sballottati dalle vicissitudini economiche che ci cadono addosso o si allontanano senza che ne riusciamo a coglierne la logica soggiacente. Tra il 2007 e il 2008 la recessione è piombata sull'economia occidentale, tanto da far gridare alla crisi del capitalismo; ora - all'improvviso - molti dicono che stiamo vedendo la luce alla fine del tunnel (a meno che non si tratti del classico treno che arriva dall'altra parte), il tutto senza che riusciamo a realmente a capire. Ci proviamo con questa conversazione.

La recessione è stata attribuita allo scoppio della bolla creditizia. Si tratta allora di una crisi semplicemente finanziaria?

L'origine della crisi è reale, non è finanziaria. Sta nella distribuzione del reddito squilibrata. Certo, la crisi è esplosa quando è scoppiata la bolla creditizia, che però a sua volta è stata una conseguenza della stagnazione, negli ultimi decenni, dei salari reali per la gran massa dei consumatori: per alimentare la domanda, visto che i salari non crescevano, si è ricorso sempre più al credito facile. Si è reagito con un'inflazione finanziaria, che è diversa dall'inflazione normale, da aumento dei prezzi: in quest'ultima, quando cresce la domanda di patate, le patate rincarano, allora la gente compra meno patate; c'è quindi un'autocorrezione del sistema. Invece quando si tratta di finanza e i titoli aumentano, la gente compra ancora più titoli in attesa che aumentino ancora. La distinzione fondamentale è che l'inflazione dei titoli ha in sé un meccanismo cumulativo, e non ha un meccanismo compensativo come quella normale, dei beni. Dell'inflazione finanziaria ci si accorge quando i guai sono già prodotti.

Si dice che c'è ripresa, ma i salari non aumentano, né l'occupazione cresce. Cosa alimenta allora la ripresa, se c'è?

I governi hanno iniettato enorme liquidità nell'economia. Nel caso degli Stati uniti siamo a più di un quarto del Pil (3.000 miliardi di dollari per il salvataggio delle banche, 700 miliardi per il rilancio dell'economia, cui andrebbero aggiunte altre voci, su un Pil Usa di 14.000 miliardi di dollari, ndr). Certo, prima o poi, il rifornimento di liquidità da parte degli stati deve esaurirsi, quindi la ripresa può essere effimera, ma se riuscisse a rimettere in moto i consumi e anche i salari, allora avrebbe svolto la sua funzione. Ma di aumenti salariali non si vede traccia.

I soldi sono andati quasi tutti alle banche.

Lo dice anche l'Economist che le cose non stanno andando bene: stiamo rifinanziando l'economia attraverso quelli che l'hanno mandata in tilt.

Ma così tutto riparte come prima, con un altra bolla di credito

Esattamente, ma questa è la storia delle ultime crisi capitalistiche, è una storia di bolle.

Da più parti si dice che c'è un ritorno in auge del keynesismo e che la risposta alla crisi è stata keynesiana.

Ritorno in auge un accidenti. Qui c'è stata una socializzazione delle perdite: "buttate fuori i soldi mascalzoni che non siete altro, cercate di rifinanziarci e levatevi di torno". Se questo è Keynes, allora io letto male Keynes.

Insomma, cosa ci insegna questa crisi?

L'insegnamento non è nuovo: è la fragilità del capitalismo. Sempre le crisi capitalistiche sono state fronteggiate con aumenti di liquidità e sempre i debiti sono stati ripagati con altri debiti. E' un meccanismo intrinseco al capitalismo moderno.

Ma questi debiti vengono poi bruciati con l'inflazione.

Sì, ma l'inflazione è come le onde del mare che si accavallano l'una con l'altra, finché poi vanno a sbattere contro la riva e i debiti devono essere pagati. Il capitalismo è una serie di accavallamenti di orde che generano la sua forza espansiva, ma anche la sua estrema vulnerabilità. Un economista francese, Marc Bloch, ha detto che il capitalismo è un regime in cui i debiti non si ripagano mai, perché se si dovessero ripagare tutti, il capitalismo crollerebbe. Quando i debiti devono essere ripagati, è il momento della crisi, è il momento che - dice Galbraith - separa gli sciocchi dal loro denaro, ma anche gli operai dal loro lavoro. Il capitalismo si fonda su iniezioni progressive di liquidità, e questo dipende dalla sua malattia originaria, che è di mercificare tutto. La moneta è un'istituzione; non può essere trattata come una merce da comprare e da vendere. Invece la moneta è stata mercificata, come la terra e il lavoro. Quindi, oltre alle sue funzioni di unità di conto e di mezzo di pagamento, la moneta ne ha assunto una terza, legata alla sua mercificazione, e cioè di riserva di valore. Ciò ha fatto sì che la moneta fosse trattenuta a fini di accumulazione, diminuendo la liquidità esistente e quindi obbligando a una continua iniezione di liquidità. Il capitalismo si regge grazie a questo continuo flusso di liquidità che deve essere regolato. Certo, ci sono stati degli ancoraggi: l'ancoraggio della convertibilità in oro, il tallone aureo, che per due secoli ha retto il sistema ed è naufragato nel 1971 con il famoso disancoraggio del dollaro. E poi c'era un altro ancoraggio: la redimibilità del credito; il credito poteva essere erogato fino a un tetto in rapporto fisso con il capitale, che era stabilito per legge: anche queste limitazioni sono state non abolite ma allentate progressivamente. E la storia della finanza mondiale è la storia di questi disancoraggi. Non a caso, oggi sono due le scuole per uscire dalla crisi, una è quella «anglosassone» che fa leva sulla liquidità: che gli stati facciano quello che devono fare (immettano nuova liquidità) e poi tolgano il disturbo; l'altra, la scuola «renana» fa leva sugli ancoraggi e dice: rafforziamo le regole. Il problema è che in ogni caso la moneta è diventata qualcosa che si regge su stessa, è diventata una prerogativa delle banche e della élite finanziaria che è diventata plutocrazia.

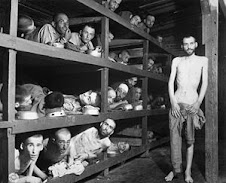

Quando sento la distinzione tra cattivo capitale finanziario e sano capitale industriale, m'insospettisco, perché mi ricorda il complotto della finanza pluto-giudaica di cui parlava la destra degli anni '30.

In qualche modo «pluto» lo è. Giudaico no, ma nell'ultimo secolo la ricchezza finanziaria è esplosa in maniera anomala rispetto a quella reale. Non è solo una litania. Il ruolo fondamentale della finanza è d'indirizzare il risparmio verso gli investimenti veri; ma grazie ai disancoraggi e alle continue iniezioni di liquidità, questa funzione è venuta meno e si è rovesciata: ora è la liquidità che domina il risparmio e lo dirotta verso gli impieghi finanziari, e non verso gli investimenti. C'è un'effettiva finanziarizzazione dell'economia.

Ma allora come si dovrebbe uscire dalla crisi?

Qui si rasenta l'utopia: non attraverso un aumento o una restrizione di liquidità, ma - scusa il gioco di parole - attraverso una liquidazione della liquidità. Alcuni economisti non ortodossi, liberals come John Maynard Keynes, ma anche conservatori come Irving Fisher, hanno sostenuto che la moneta non può essere riserva di valore, ma deve essere svalutata nel tempo. Silvio Gesell, curioso personaggio ma economista assai apprezzato sia da Keynes, sia da Fischer, propose un «bollo di svalutazione della moneta» ('stamped' money), cioè una moneta che per poter essere scambiata doveva portare un bollino di circolazione che andava acquistato periodicamente, cioè un disincentivo all'accumulazione di moneta. Vallo a dire a Franceschini o a Bersani che bisogna svalutare la moneta! In realtà questa proposta scandalosa non fece scandalo perché nessuno la riprese, tranne Keynes e Fischer.

Da come se ne parla adesso, sembra che la crisi sia stata solo un incidente di percorso: Ma è stata grave o no?

I due effetti duraturi e gravi, secolari, della crisi, sono uno l'ingiustizia sociale, cioè una distribuzione del reddito sempre più concentrata, e l'altro l'enorme impoverimento dei beni pubblici rispetto ai beni privati. Con questo tipo di economia, sempre meno risorse sono allocate ai beni pubblici, l'istruzione, la sanità, la sicurezza stessa. L'impoverimento sociale è il vero costo che stiamo pagando della crisi, non è solo che l'economia si ferma o rallenta. Il costo storico è un impoverimento sociale dell'economia, una diminuzione della felicità. E questo mostra come non ci sia proprio niente di keynesiano nelle ricette attuali. Nel keynesismo, lo stato si sostituiva come fattore produttivo a un capitalismo che aveva fallito e quindi lo ricostituiva sì, ma attraverso forme di ricchezza sociale, identificate in termini di welfare, di beni sociali e non beni privati. Quindi anche dal punto della economia sociale era un progresso, accentuava la ripresa, ma attraverso la dotazione di beni pubblici. Qui non c'è nulla di tutto questo, c'è un rifinanziamento delle banche e del ceto finanziario che hanno provocato questo sconquasso.

Però non c'è stata nessuna rivolta, persino in società storicamente battagliere: questo dimostrerebbe secondo alcuni che la crisi non era poi così grave.

Le conseguenze sociali di enorme ingiustizia sono state fronteggiate grazie alla collusione della gente, che ha accettato il meccanismo di avere i propri soldi non dal lavoro, ma dal credito e questo ha sancito una forte alleanza tra capitalismo e ceti medi, una collusione.

Di solito le crisi generano nuove idee. Questa non sembra.

Non c'è una visione della storia. Diceva Sweezy che il presente bisogna viverlo come storia e invece oggi non lo si vive più come storia. Dove stiamo andando? è una domanda che nessuno si pone più. Si tira avanti. La coscienza della storia dava alla società politica una direzionalità: bisognava spiegare alla gente verso dove si andava. Ma tutti quelli che predicavano la progettazione, la programmazione, sono stati completamente surclassati (Ruffolo evidentemente annovera se stesso tra costoro, ndr), perché il tirare a campare è meno costoso dell'impegno politico. Ero accusato di tradimento del proletariato perché sostenevo il mercato, adesso sono accusato di sovversivismo perché parlo di demercatizzazione. La sinistra si è mercatizzata completamente. Al dogmatismo statalista è subentrato un mimetismo, un fideismo di mercato.

Ma non è puro conformismo? erano di sinistra quando la sinistra era egemone, mentre ora sono di destra: seguono il vento.

Seguono la moda. Nel primo centrosinistra, io stavo lì a fare il «tecnocrate», ma senza potere, «tecno» ma non «crate» e coloro (allora erano i socialisti) che arrivavano al cosiddetto «potere» (anche se non contavano assolutamente niente e non se ne accorgevano), erano estasiati quando potevano incontrare Gianni Agnelli: c'era un complesso d'inferiorità nei confronti del capitalismo, anche nei confronti della cultura liberista. La vera rivoluzione la fece Milton Friedman contro Keynes e contro la socialdemocrazia. Questi abbandonarono l'unico vero socialismo reale che ci sia mai stato: quello del welfare. Non è che abbandonarono il comunismo, abbandonarono il socialismo. Perché è avvenuto? In qualche modo è misterioso, forse perché non ci sono state guerre. Certo, c'è stata un'enorme promozione culturale della destra, una progettualità, in qualche modo un indottrinamento.

(3 novembre 2009)

Iscriviti a:

Commenti sul post (Atom)

.jpg)

.jpg)

.jpg)

Nessun commento:

Posta un commento